바이오협회, 지난해 글로벌 제약사 M&A 사례 분석

ADC‧희귀질환‧비만 트렌드 반영한 기업 겨냥한 인수

글로벌 빅 파마 인수합병(M&A) 참여가 늘어나면서 지난해 세계 헬스케어 분야의 M&A 규모가 크게 팽창했다.

이는 글로벌 빅 파마들이 주요 제품 특허 만료가 다가오자 미래 먹거리를 찾아 나선 것으로 풀이된다.

15일 한국바이오협회에 따르면, 지난해 의약품·의료기기 등 세계 헬스케어 분야 인수합병(M&A) 규모는 1910억 달러(한화 약 251조원)로, 전년 대비 34.5% 증가했다.

지난해 헬스케어 분야 M&A 건수는 118건으로, 2022년 126건(1420억 달러)에 비해 감소했지만, 건당 평균 M&A 금액은 증가했다. 건당 평균 바이오제약 기업 인수 규모는 21억8000만 달러로 전년(12억 3000만 달러) 보다 77% 증가했다.

발표내용에 따르면, 지난 해 M&A 반등의 이유로 기업 규모가 큰 다국적 제약사들의 M&A 참여가 증가했기 때문이다.

지난해 M&A 투자의 3분의2 이상(69%)이 대형 제약사에서 이뤄졌다. 2022년 38%보다 큰 폭으로 증가했다.

특히 2023년 기준 11개의 대형 제약사가 최소 10억 달러 이상의 M&A를 진행했고 머크가 2023년 4월 면역학 전문기업인 프로메테우스(Prometheus)를 인수해 100억 달러 벽을 넘었다.

화이자가 항체-약물 접합체(Antibody Drug Conjugate, ADC) 신약 개발 전문기업인 시젠을 430억 달러에 인수한 것이 가장 큰 인수합병 거래로 기록된다.

아울러 바이오협회는 M&A의 주요 대상 질환은 종양, 희귀질환, 비만이었다고 트렌드를 분석했다. 지난 해 종양 파이프라인에 대한 M&A 투자는 652억 달러(약 85조원)에 달했다. 특히 ADC 같은 임상·상업적 효과가 증명된 모달리티(치료 접근법)에 대한 인수가 주류를 이뤘다.

종양학 뿐만 아니라 희귀질환 분야도 빅 파마의 M&A 대상으로 떠올랐다. 인플레이션 감축법(IRA)와 같은 규제가 희귀의약품 가격에는 영향을 미칠 가능성이 적어 희귀질환 전문기업이 중요한 M&A 대상으로 관심 받은 것이다.

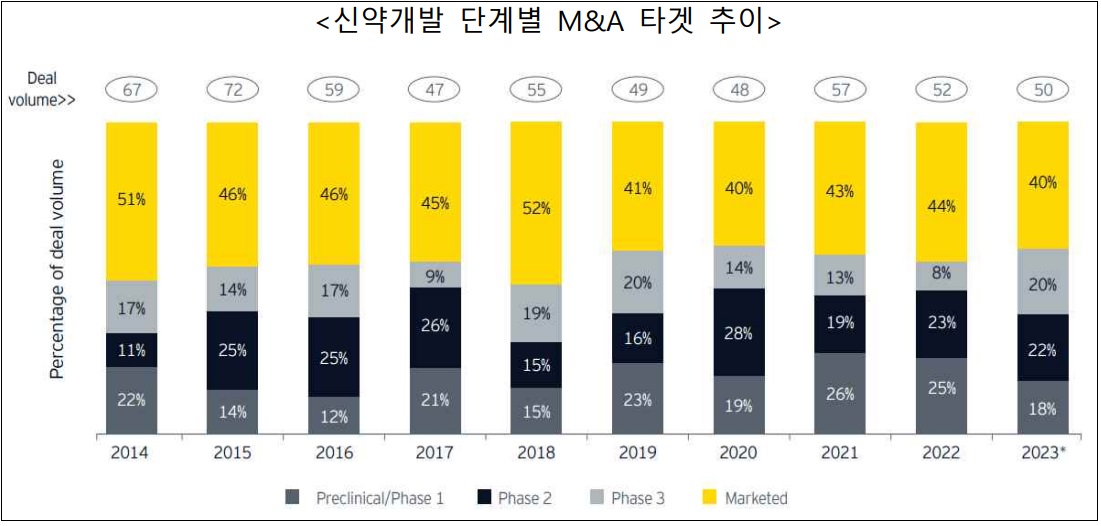

이 가운데 바이오협회는 최근 대형 제약사들은 리스크가 낮고 단기간에 성과를 도출할 수 있는 기업을 인수하려는 경향을 보이고 있다고 분석했다.

바이오협회는 "일반적으로 큰 제약사들이 항상 미래 잠재력만을 보고 기업을 인수하는 것은 아니다"라며 "최근 대형 제약사들은 리스크가 낮고 단기간에 성과를 도출할 수 있는 기업을 인수하려는 경향을 보이고 있다"고 평가했다.

이어 "2023년 M&A를 신약개발 단계별로 구분해 보면 임상 3상 및 출시된 단계에 대한 인수가 60%를 차지했다"며 "2022년 52%에 비해서는 확연히 증가했고 코로나19 이후 이러한 후반 개발단계에 있는 기업 인수 추세는 확대되고 있다"고 덧붙였다.