매입자발행세금계산서 제도 활용이 답

법적 효력 갖는 세금계산서에 꼭 담겨야 할 4가지

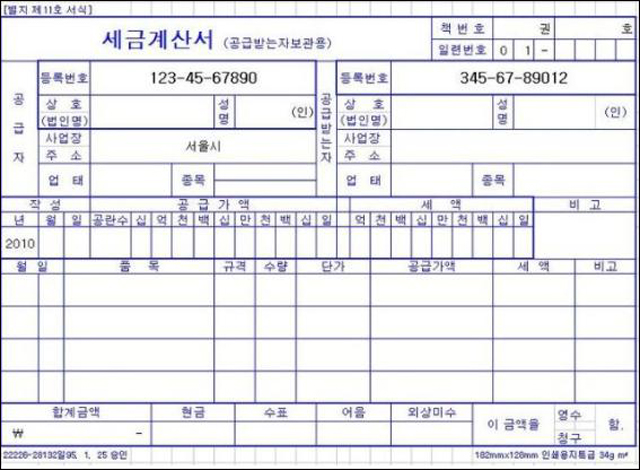

세금계산서란 사업자가 재화 또는 용역을 공급하거나 받을 때 발급, 수취 해야 되는 적격증빙이다. 공급자는 부가세를 전가하는 역할을 지니며, 공급받는 자는 합법적으로 매입세액공제를 받기 위한 적격증빙 역할을 한다. 과세관청은 상호검증을 위한 과세자료로 국세기본법상 근거과세원칙을 이행한다 볼 수 있다.

병의원을 운영하는 원장은 세금계산서 또는 계산서를 발급하기 보다 발행받는 입장이라 볼 수 있다. 구체적으로 병원에서 사용하던 장비가 노후화 돼 중고 장비 업자에게 팔거나, 병원에 등재된 구급차량을 업자에게 팔 때 등이 아니라면 세금계산서나 계산서를 발행하는 경우는 극히 드물다 할 수 있다.

먼저, 상대가 발행해준 세금계산서가 법적규격에 맞는 세금계산서인지 확인해야 한다.

법적 적격 세금계산서는 세금계산서 안에

①공급하는 사업자의 사업자등록번호와 이름

②공급받는 자의 사업자등록번호

③공급가액과 부가가치세액

④작성 연월일

이 기재되어 있어야 법적 효력을 가진다.

위의 사항 중 일부라도 등재가 미비하면 가산세를 부담 할 수 있다. 또는 위의 사항 중 일부를 착오로 잘못 적거나 세금계산서 또는 전자세금계산서를 발급한 후 그 기재사항에 대해 수정사유가 발생한다면 수정세금계산서를 발급해야 한다 .

하지만 상대업자와 거래를 하고 잔금까지 치뤘는데도 상대가 세금계산서 발행 전 연락두절이 된다면 어떻게 해야될까 . 실제로 이런 일을 겪는 원장님들이 종종 있다. 거래금액이 천만원 단위 이상으로 큰 계약거래에서 이러한 경우를 볼 수 있다.

이럴 때는 국가에서 납세자를 구제하기 위한 제도인 '매입자발행세금계산서'라는 제도를 이용하면 된다.

세금계산서 발급의무가 있는 사업자가 재화 또는 용역을 공급하고 거래시기에 세금계산서를 발급하지 않았을 때 재화나 용역을 공급받은 자가 세무서장의 확인을 받아서 발행하는 세금계산서를 말한다.

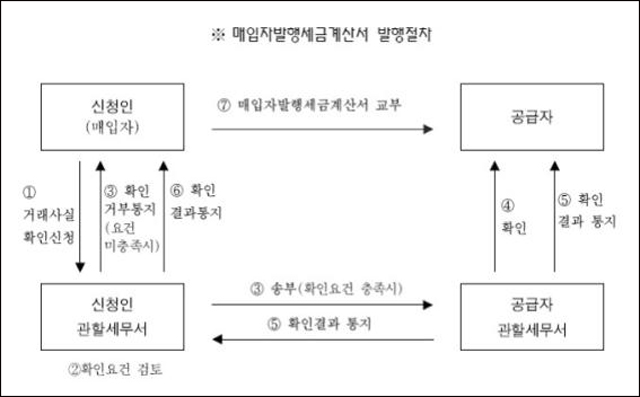

이 제도를 이용하기 위해서는 아래의 절차를 거쳐야 한다.

주의해야 될 부분은 과세기간 종료일로부터 6개월 이내에 신청해야 된다는 점과 거래건당 공급 대가가 10만원 이상이여야 한다는 것이다.

세무서에서 확인절차를 거친 후 거래사실여부와 적법성이 확인이 된다면 거래사실 확인 통지를 하게 된다. 국가로부터 거래사실확인 통지를 받은 원장은 세무서에서 확인했던 거래일자를 작성일자로 매입자 발행 세금계산서를 발급 한 후 공급자에게 교부하면 된다.

종종 세금계산서를 받지 못했는데 세무법인 측이나 원장이 인지 못해 매입자발행 세금계산서를 발행할 수 있는 법적기간도 지나 실질적으로 사용한 지출에 대한 비용처리를 못하는 경우가 생길 수 있으므로 적절한 관리가 꼭 필요하다.