한미 에스메졸, 대원 에스원엠프 등 폭발적 단기 성장

약품별 지각 변동도 눈길…"당분간 성장세 이어질 것"

지난해 원료 의약품 발암물질 가능성으로 라니티딘이 퇴출되면서 위장약 분야에서 경쟁자가 사라진 PPI(proton pump inhibitior)제제가 반사이익을 톡톡히 보고 있다.

일부 의약품의 경우 불과 몇 달만에 처방액이 40%이상 상승하는 등 폭발적인 단기 성장세가 나타나고 있는 것. 이로 인해 처방 상위권을 유지하던 약물들 사이에 지각변동도 나타나고 있다.

라니티딘 사태 이후 PPI제제 처방액이 실제로 증가한 것으로 나타났다.

29일 의약품 시장 조사기관인 유비스트(UBIST)에 따르면 지난해 라니티딘 사태 이후 PPI제제의 원외 처방액이 크게 증가한 것으로 분석됐다.

실제로 지난해 PPI제제의 원외 처방액은 총 4669억원으로 지난해보다 10.8%가 증가했다. 지난해 2018년도보다 8.6%가 늘었다는 점을 감안하면 성장세에 속도가 붙고 있다는 것을 보여준다.

역시나 시장을 지배하는 약물은 아스트라제네카의 넥시움으로 대표되는 에스오메프라졸이었다. 에스오메프라졸 제제는 지난해 1893억원의 원외 처방액을 기록해 2018년도보다 17.1%의 성장세를 보였다.

늘 선두권에 자리잡는 일라프라졸 제제도 상당한 선전을 보였다. 315억원의 처방액을 보이며 2018년도에 비해 20%나 성장했기 때문이다.

이같은 성장에는 역시 지난해 9월 상당한 파장을 일으킨 라니티딘의 퇴출이 결정적 영향을 미쳤다는 분석이 우세하다.

앞서 식품의약품안전처는 원료의약품에서 발암물질로 분류되는 N-니트로소디메틸아민(NDMA)이 초과 검출됐다는 이유로 라니티딘을 시장에서 퇴출시켰다.

글로벌 헬스케어 데이터 회사인 아이큐비아(IQVIA)에 따르면 지난 2018년 7월부터 2019년 6월까지 1년간 라니티딘은 1636억원의 처방액을 기록하며 전체 H2길항제 시장의 74%를 차지하며 지배력을 과시했던 것이 사실.

이러한 약물이 순식간에 시장에서 퇴출되면서 PPI제제가 반사이익을 얻을 것이라는 전망이 지배적이었다. 특히 그나마 대안으로 여겨지던 H2길항제 니자티딘조차 마찬가지로 NDMA 초과 검출로 불안감이 높아진 것도 PPI제제로 처방이 넘어가는데 영향을 미쳤다.

그렇다면 이러한 반사이익에 가장 수혜를 입은 품목은 무엇일까. 결론적으로 한미약품의 에소메졸과 대원제약의 에스원엠프가 승자가 됐다.

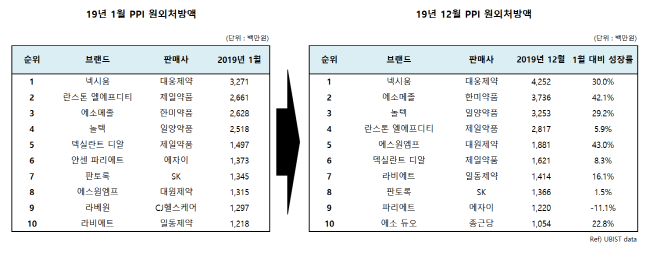

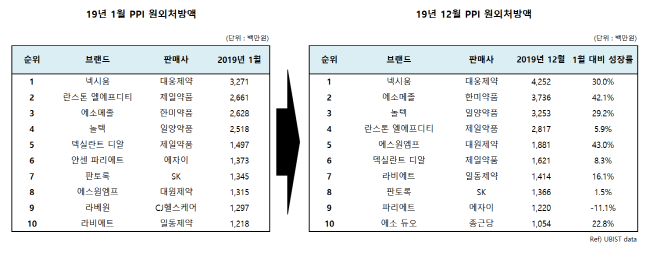

지난해 1월과 12월 원외 처방액을 비교하면 라니티딘 사태 반사이익이 여실히 드러난다.

에소메졸은 지난 2018년 264억여원을 파는데 그쳤지만 지난해에는 342억여원을 팔아치우며 29.4%나 처방액이 증가했다.

에스원엠프 또한 2018년도에 133억여원을 팔았지만 지난해에는 166억원대로 올라서며 24.6%의 성장률을 보였다.

부동의 1위를 기록하고 있는 아스트라제네카의 넥시움이 2018년 366억여원의 처방액을 기록한 뒤 지난해 385억원대로 6.9% 증가한 것에 비하면 상당한 성장세다.

이러한 경향은 월별 처방액에서도 여실히 드러났다.

에소메졸 같은 경우 지난해 1월 원외 처방액이 26억여원에 불과했지만 라니티딘 사태가 발생한 뒤 12월에는 37억여원으로 크게 늘었다. 1월 처방액과 12월 처방액을 단순히 비교해도 무려 142%가 늘어나는 수혜를 입었다.

에스원엠프도 상황은 마찬가지였다. 에스원엠프는 지난해 1월 13억여원을 파는데 그쳤지만 12월에는 18억원대 처방액을 기록하며 단순 비교해도 143%가 늘어났다.

이로 인해 출시 이후 지속해서 7~10위권을 유지하던 에스원엠프는 단숨에 TOP5로 올라서며 그간의 설움을 털어냈다.

대원제약 관계자는 "특허를 받은 소형 정제를 통해 환자들의 복용 편리성을 개선했다는 평가를 받으며 성장은 꾸준히 이어져 왔다"며 "라니티딘 이슈 이후 PPI제제가 급격하게 관심을 받으면서 이같은 장점이 더욱 부각된 것 같다"고 풀이했다.

일부 의약품의 경우 불과 몇 달만에 처방액이 40%이상 상승하는 등 폭발적인 단기 성장세가 나타나고 있는 것. 이로 인해 처방 상위권을 유지하던 약물들 사이에 지각변동도 나타나고 있다.

실제로 지난해 PPI제제의 원외 처방액은 총 4669억원으로 지난해보다 10.8%가 증가했다. 지난해 2018년도보다 8.6%가 늘었다는 점을 감안하면 성장세에 속도가 붙고 있다는 것을 보여준다.

역시나 시장을 지배하는 약물은 아스트라제네카의 넥시움으로 대표되는 에스오메프라졸이었다. 에스오메프라졸 제제는 지난해 1893억원의 원외 처방액을 기록해 2018년도보다 17.1%의 성장세를 보였다.

늘 선두권에 자리잡는 일라프라졸 제제도 상당한 선전을 보였다. 315억원의 처방액을 보이며 2018년도에 비해 20%나 성장했기 때문이다.

이같은 성장에는 역시 지난해 9월 상당한 파장을 일으킨 라니티딘의 퇴출이 결정적 영향을 미쳤다는 분석이 우세하다.

앞서 식품의약품안전처는 원료의약품에서 발암물질로 분류되는 N-니트로소디메틸아민(NDMA)이 초과 검출됐다는 이유로 라니티딘을 시장에서 퇴출시켰다.

글로벌 헬스케어 데이터 회사인 아이큐비아(IQVIA)에 따르면 지난 2018년 7월부터 2019년 6월까지 1년간 라니티딘은 1636억원의 처방액을 기록하며 전체 H2길항제 시장의 74%를 차지하며 지배력을 과시했던 것이 사실.

이러한 약물이 순식간에 시장에서 퇴출되면서 PPI제제가 반사이익을 얻을 것이라는 전망이 지배적이었다. 특히 그나마 대안으로 여겨지던 H2길항제 니자티딘조차 마찬가지로 NDMA 초과 검출로 불안감이 높아진 것도 PPI제제로 처방이 넘어가는데 영향을 미쳤다.

그렇다면 이러한 반사이익에 가장 수혜를 입은 품목은 무엇일까. 결론적으로 한미약품의 에소메졸과 대원제약의 에스원엠프가 승자가 됐다.

에스원엠프 또한 2018년도에 133억여원을 팔았지만 지난해에는 166억원대로 올라서며 24.6%의 성장률을 보였다.

부동의 1위를 기록하고 있는 아스트라제네카의 넥시움이 2018년 366억여원의 처방액을 기록한 뒤 지난해 385억원대로 6.9% 증가한 것에 비하면 상당한 성장세다.

이러한 경향은 월별 처방액에서도 여실히 드러났다.

에소메졸 같은 경우 지난해 1월 원외 처방액이 26억여원에 불과했지만 라니티딘 사태가 발생한 뒤 12월에는 37억여원으로 크게 늘었다. 1월 처방액과 12월 처방액을 단순히 비교해도 무려 142%가 늘어나는 수혜를 입었다.

에스원엠프도 상황은 마찬가지였다. 에스원엠프는 지난해 1월 13억여원을 파는데 그쳤지만 12월에는 18억원대 처방액을 기록하며 단순 비교해도 143%가 늘어났다.

이로 인해 출시 이후 지속해서 7~10위권을 유지하던 에스원엠프는 단숨에 TOP5로 올라서며 그간의 설움을 털어냈다.

대원제약 관계자는 "특허를 받은 소형 정제를 통해 환자들의 복용 편리성을 개선했다는 평가를 받으며 성장은 꾸준히 이어져 왔다"며 "라니티딘 이슈 이후 PPI제제가 급격하게 관심을 받으면서 이같은 장점이 더욱 부각된 것 같다"고 풀이했다.